Teknisk grunnlag for salg

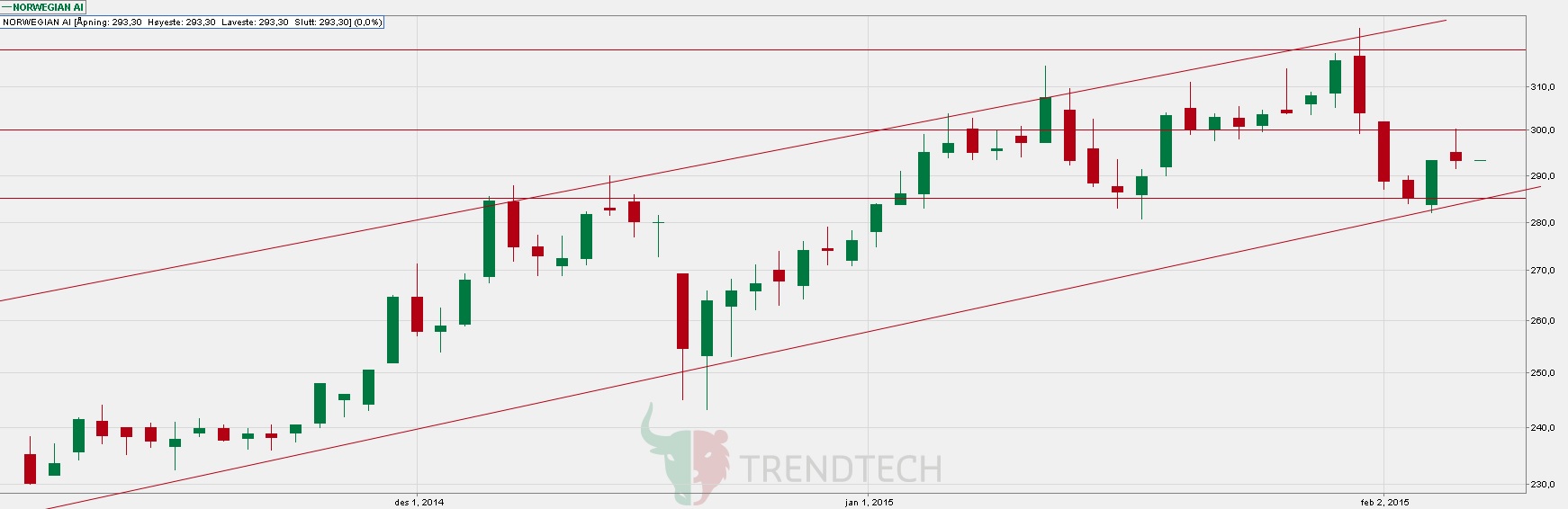

Det norske flyselskapet Norwegian Air Shuttle valgte vi å ta ut av porteføljen 05. februar. Første salgsindikasjon så vi da vi kursen ikke klarte å holde seg over forrige topp fra 4. Juni 2013 over 314. Men kun snuste litt på oversiden i løpet av 29. – 30. januar. Kursen brøt rett ned gjennom 300, som vanligvis er et støtte/motstandspunkt. Vises i bildet under. Neste støttepunkt er på rundt 285 og vi valgte å avvente med salg for å se hvordan kursen reagerer mot denne. Kursen brøt ikke støttepunktet, men sliter nå med å bryte opp av 300, som gjør at vi tenker kanskje toppen er nådd for denne gangen, på kort sikt. Bildet nedfor viser kursutviklingen de siste tre mnd. Støttepunkter og trendlinje er hentet på grunnlag av ca et års kursutvikling, men for synlighetens skyld er kun de siste tre mnd avbildet.

Fundamentalt grunnlag for salg

Oljeprisen har de siste dagene gått opp i overkant av 20%. Brensel utgjør ca 32% av Norwegian sine kostnader (3. kvartal 2014), der 25% av brenselet er hegdet, altså har en forhåndsavtalt pris. Vi antar at oljeprisen vil ligge på 60-65 kr fatet og i fare for at Norwegian vil bryte på nedsiden, til tross for relativt gode trafikktall for januar, velger vi å gå ut av Norwegian for å minimere risiko på kort sikt.

Det kan også virke som den enorme veksten Norwegian har hatt de siste månedene er en reaksjon på kapitalflukt fra oljenæringen og dermed kan Norwegian være kunstig høyt priset – til tross for at Norwegian er en god bedrift som tjener penger.

Peter Ozsvat Carlsson 06. februar 2015

_________________________________________________________________