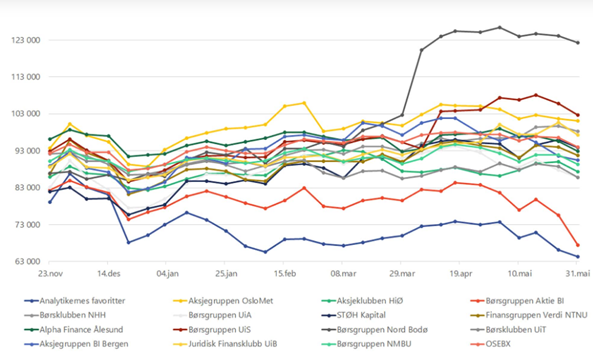

Da var skoleduellen ferdig for i år, og vi endte på en respektabel tredjeplass av totalt 14 skoler i tillegg til analytikernes favoritter. Vi ledet i ca halvparten av ukene gjennom dette skoleåret, men hadde dessverre en litt tråere avslutning hvor vi gikk fra ledelse til tredjeplass på litt over to måneder. Vi er allikevel fornøyd med resultatet og avkastningen på 1,2% siden september, mot en avkastning på Oslo Børs på minus 6%. Dette vil si en meravkastning på 7,2 % mot vår referanseindeks, noe vi er mer enn godt nok fornøyd med. Vi vil samtidig gratulere Børsgruppen Nord Bodø med årets seier, som til slutt fikk en suveren førsteplass!

Analytikernes favoritter på sisteplass

Det er verdt å nevne at analytikernes favoritter kom på sisteplass, med en negativ avkastning på over 35%! Analytikernes favoritter er aksjer som blir plukket ut i en portefølje av Nordnet, basert på hvilke aksjer som til en hver tid har mest kjøpsanbefalinger, og minst salgsanbefalinger. Dette viser verdien av å blindt følge analytikeres tips om anbefalte selskaper. Det kan nok også tenkes at når så mange anbefaler en aksje, er da man heller burde selge. Når alle anbefaler et selskap så har nok de fleste allerede kjøpt seg inn, og oppsiden er sannsynligvis tatt ut allerede. Vi tror det er mer verdi å hente i selskaper som er undervurdert eller underanalysert, der man gjerne går i mot konsensus. Som Øystein Spray Spetalen så fint sier det: «- Aksjer er en ganske spesiell ting. For det eneste du tjener penger på i aksjer, er avvik i synet fra konsensus. Konsensus i aksjer er alltid feil. For der ligger massen.»

Markedet svingte

Børsen i dette skoleåret har vært varierende, med gode og dårlige perioder, men totalt sett et marked som har vært ned mens skoleduellen har pågått. Det var en veldig god første måned i september trukket opp av høy oljepris og et sterkt marked. Her var oljeselskaper som DNO, SUBC og MSEIS sterke bidragsytere i vår portefølje. Fra starten av oktober til slutten av desember var det en stor korreksjon i hele markedet, der OSEBX var ned hele 17% og vi var ned omtrent like mye. Den eneste positive bidragsyteren i denne tida var NEL, som steg jevnt og trutt fra vi kjøpte den i september på 3,5 kroner til vi solgte i februar på litt over 5 kroner. Vi var meget godt fornøyd med 43% avkastning der, men ikke like fullt fornøyd når vi ser hva det kunne blitt hadde vi bare hatt litt mer is i magen. Mer om NEL og og vårt salg kommer lenger ned.

Fra januar til slutten av februar var en veldig god periode for oss, med comeback både i oljepris og ellers i markedet. Her var Magseis, DNO og NEL beste bidragsytere. Magseis hadde vi en god gevinst i, men Q4 tallene i slutten av februar viste en kostnadssmell i en kontrakt i Malaysia, og aksjen gikk ned 30% på et par dager. Vi solgte ikke før den gikk under støtten på 13,5 kroner et par måneder senere. Hadde vi vært mer fleksible burde vi nok ha sett smellen komme etter kvartalstallene, men alt gikk veldig fort. Samtidig solgte vi oss ut av NEL, og det markerte egentlig slutten for vår gode periode. Vi gikk fra å lede med nesten 8 % på det meste til nærmeste skole, til å ha konkurrentene bare et par prosent oss bak på en uke. På slutten av konkurransen har vi hatt en mer gjennomsnittlig avkastning, og forsøkt så godt vi kan å holde unna for konkurrentene. Børsgruppen Nord Bodø fikk på en uke plutselig en dobling i Scanship Holding og suste forbi oss i starten av april. De vant til slutt med 20 % til andreplass, med oss et drøyt prosent bak det igjen.

Hva vi var fornøyd og misfornøyd med

Vår største mistak i årets konkurranse var å selge NEL alt for tidlig. Vi syntes den allerede hadde gått mye, og når den gikk under støtten på 5 kroner etter tidligere og ha vært over 6 kroner, trodde vi at det var stor sjanse for en større korreksjon. Det var også like før kvartalstall, og vi visste det ikke kom til å bli mye å skryte av. Det vi derimot ikke tenkte på, var at dårlige kvartalstall kunne selskapet dempe med kontraktsnyheter samtidig. Vi skulle kanskje ha kjøpt NEL igjen når vi så at vi hadde feil, men samtidig kan ingen vite hvordan ting ender. Det er lett å være etterpåklok, og vi fikk i hvert fall en god gevinst der.

Vi er mest fornøyd med ikke å ha gjort de største tabbene. Riktignok fikk Magseis seg en smell, men totalt sett tapte vi bare litt over 10% på den posisjonen. Vi var stort sett flinke til å ta tap, der det beste salget var av NOFI da den gikk under en støtte på 95 kroner, etter at vi hadde kjøpt den på 102 kroner 3 uker tidligere. I dag er aksjekursen på 67 kroner. Dette er såklart det samme som gjør at vi solgte NEL for tidlig, så stop loss kan ha sine positive og negative sider.

Av positive bidragsytere på slutten av skoleduellen vil jeg igjen trekke frem Bouvet, som siden vi kjøpte for første gang den 19 februar fikk en gevinst på 44%, og totalt sett en gevinst på 33%. Jeg var en av de negative i starten til aksjen, i lys av en prising som så strukket ut. De var priset til 15 ganger p/e når vi kjøpte aksjen, og jeg tenkte at oppsiden ikke kunne være høy på så kort tid. Men når de øker inntektene med over 20%, og Inntjeningen med nesten 40%, så kan de fortsatt stige mye! Etter stigning i aksjekurs er de fortsatt priset til en estimert p/e på 15 for 2019. Og med en vekst som fortsetter i et glohett marked for digitalisering, så burde den årlige veksttakten fortsette å være høy.

Læring å ta med seg til neste år

Som en kommentar til slutt mener jeg vi har hevet oss et hakk i år, og jeg tror vi kan være enda nærmere seieren til neste år. Vi har igjen fått en påminnelse om at markedet først og fremst premierer gode kvalitetsselskaper, og at man ikke bare kan se på lave multipler. Et selskap som NEL er det ikke mulig å kjøpe hvis man kun ser på P/E eller P/B, eller Bouvet som har høye multipler. Viktigere er det hvor sentimentet ligger, og endringer i inntjening. Men selvfølgelig, med NEL ser det ut til å være en god del hype inne i bildet også. Prisingsmultipler er derimot viktig til å støtte oss i våre vurderinger, og å hjelpe å sette et prisgulv i hva vi tror risikoen i et selskap kan være, men de burde ikke være avgjørende for om vi kjøper eller selger et selskap.

Vi gleder oss allerede til neste år, og har begynt planleggingen av neste års start på porteføljen.

Tormod Frogner Borge, leder av Aksjegruppen OsloMet