Da var 2018 (endelig) ferdig, og 2019 står for dør med blanke ark og nye muligheter! Oslo børs sin hovedindeks endte ned omtrent 2 prosent i 2018, etter å ha vært opp hele 16% i […]

Read More

Da var 2018 (endelig) ferdig, og 2019 står for dør med blanke ark og nye muligheter! Oslo børs sin hovedindeks endte ned omtrent 2 prosent i 2018, etter å ha vært opp hele 16% i […]

Read More

Det har vært en vanskelig høst i aksjemarkedet. Det begynte veldig bra i september med en 5% stigning, men har siden toppen sunket med 12 %, noe som betyr at vi nå er i […]

Read More

Aksjegruppen HiOAs portefølje har i løpet av den siste uken fått to nye tilskudd i selskapene Havyard Ship Technology og Philly Shipyard, som vi mener at bidrar til å gjøre porteføljen mer spennende. I denne […]

Read More

Badger Explorer (BXPL) var opprinnelig et R&D (research and development) selskap, som hadde sin egen drilling-teknologi innenfor olje, laget for å evaluere formasjon og reservoarer uten nødvendigheten av å drille en letebrønn med en rigg. […]

Read More

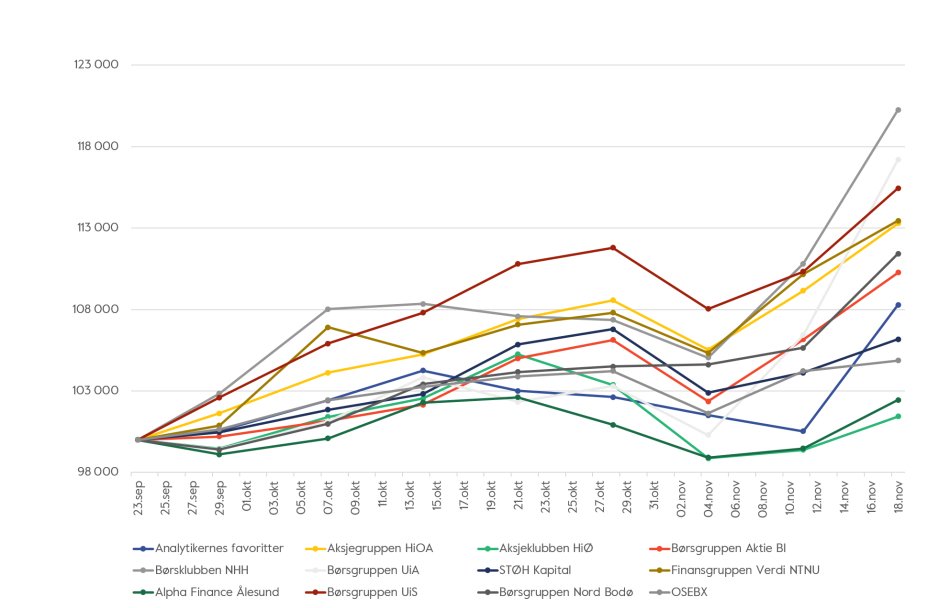

Aksjegruppen HiOA kan på sin portefølje vise til en avkastning på 7,3 % siden konkurransestart fredag 23. september. Dette er ned 7,51 prosent i år mot Osebx som er ned 0,74 prosent. Dette er en prestasjon vi […]

Read More

Aksjegruppen HiOA kan på sin portefølje vise til en avkastning på 13, 4 % siden konkurransestart fredag 23. september. Rapporteringssesongen er i gang og vi har tatt noen veddemål på hvordan utfallet kan bli. Hittil i […]

Read More

Godt nytt år til dere alle sammen fra oss i Aksjegruppen HiOA! Vi har tatt en lang eksamensperiode og ferie, men er nå tilbake og klare for nye porteføljeoppdateringer og høy markedsaktivitet. Porteføljen for 2016 […]

Read More

Aksjegruppen HiOA kan på sin portefølje vise til en avkastning på 14, 0 % siden konkurransestart fredag 23. September. Dette er en oppgang på 1,9 % prosentpoeng siden forrige uke. Uken som har gått Uken som […]

Read More

Aksjegruppen HiOA kan på sin portefølje vise til en avkastning på 12, 1 %, siden konkurransestart fredag 23. September. Dette er en oppgang på 2,4 prosentpoeng siden forrige uke. Vi ser positivt på markedet fremover, og har […]

Read More

Aksjegruppen HiOA kan på sin portefølje vise til en avkastning på 9, 4 % siden konkurransestart fredag 23. September. Dette er en oppgang på 3, 8 prosentpoeng siden forrige uke. Vi ser positivt på markedet og […]

Read More